Points saillants

- Les représentants de la Fed continuent de rechercher davantage d’éléments probants indiquant que l’inflation se trouve sur une trajectoire durablement baissière, et des données plus robustes ont fait en sorte que les marchés ont rajusté leurs attentes en matière de baisses de taux en 2024.

- Nous sommes toujours d’avis que la tendance à la baisse de l’inflation et que des marchés de l’emploi affaiblis au Canada pourraient donner lieu à des divergences en matière de mesures de politique monétaire entre la BdC et la Fed américaine.

- Nous décelons des occasions de bonification pendant des délestages de taux au Canada où la demande ralentit et où la sensibilité aux taux d’intérêt est élevée.

- À l’échelle mondiale, la baisse de l’inflation et des données plus faibles en matière de croissance des salaires maintiennent les taux européens à des niveaux favorables, alors qu’au Japon, nous sommes moins certains de voir une augmentation importante des taux des obligations du gouvernement japonais au cours des mois à venir puisque nous sommes d’avis que le cycle de hausse, s’il se réalisait, sera assez lent.

- Avec les perspectives d’une Fed plus accommodante au cours des mois à venir, les marchés émergents ayant des expositions clés à l'économie américaine devraient bien se comporter.

Opinions de l’Équipe des placements à revenu fixe

Suivi des banques centrales

Réserve fédérale américaine (Fed)

Aux É.-U., l’inflation est restée élevée à 3,2 % sur 12 mois en février 2024, alors que la mesure d’inflation préférée de la Fed, les DPC de base, qui exclut les composantes volatiles des aliments et de l’énergie, a progressé de 2,8 % sur 12 mois en février 2024. Une inflation élevée et un marché de l’emploi robuste ont poussé les marchés à réviser leurs attentes en matière de baisses de taux en 2024. Alors que le maintien sur la touche de la Fed lors de sa réunion sur la politique faisait certainement consensus, plusieurs ont remis en question l’humeur du président, M. Powell, dans la foulée d’une série de données plus élevées que prévu sur l’IPC. Les représentants de la Fed continuent de rechercher davantage d'éléments probants indiquant que l’inflation se trouve sur une trajectoire durablement baissière, et dans l’intervalle, ne sont pas pressés d’abaisser les taux d’intérêt.

Banque du Canada (BdC)

L’inflation globale a reculé à 2,8 % en février, principalement en raison de la baisse de l’inflation des prix des biens, alors que les coûts du logement exercent toujours des pressions à la hausse. Les forces inflationnistes sous-jacentes persistent, les mesures de l’inflation de base se maintenant près de 3 %. La Banque a maintenu son taux directeur à 5 %, reflétant son approche prudente, alors qu’elle demeure vigilante quant à la persistance de l’inflation sous-jacente. Nous sommes toujours d’avis que la tendance à la baisse de l’inflation et que des marchés de l’emploi affaiblis au Canada pourraient donner lieu à des divergences en matière de taux directeurs entre la BdC et la Fed américaine.

Banque centrale européenne (BCE)

Les prix à la consommation ont davantage augmenté que prévu, à 2,6 % sur 12 mois en février 2024. Toutefois, les décideurs politiques demeurent optimistes quant au maintien de la trajectoire désinflationniste vers leur objectif de 2 %. La croissance des salaires a continué de ralentir dans la zone euro, à 4,6 % au 4T de 2023 depuis 5,1 % au 3T de 2023, se dirigeant dans la bonne direction pour que la BCE réduise les taux d’intérêt. Mme Lagarde, de la BCE, est jugée être indépendante et possiblement disposée à agir de manière plus vigoureuse plutôt que d’attendre des indices de la Fed. Nous sommes d’avis que la BCE agira plus rapidement que la Fed et nous accordons une préférence à une exposition à la duration de l’euro, particulièrement dans nos mandats mondiaux.

Banque du Japon (BdJ)

La BdJ a rehaussé ton taux directeur clé depuis -10 pdb à une nouvelle fourchette de 0 à -10 pdb. Alors que la BdJ a également mis fin à son programme de contrôle de la courbe des taux, son programme d’achat d’obligations du gouvernement japonais devrait afficher le même rythme. Toutefois, l’orientation accommodante du gouverneur de la BdJ, M. Ueda, indiquant pour certains que la BdJ pourrait ne pas hausser les taux d’ici le reste de l’année, est ce qui retient surtout l’attention des marchés de négociation. Le marché s’attendait à une autre hausse de 25 pdb (portant le taux directeur à 0,25 %) quelque part en septembre ou en octobre 2024, et il semble maintenant que cela soit en péril.

Marchés émergents (MÉ)

En Amérique latine, la tendance fortement à la baisse de l’inflation et des taux réels ex ante élevés ont permis aux banques centrales de la région d’entamer des baisses de taux avant leurs contreparties de marchés développés. La banque centrale du Mexique a entrepris son cycle de hausse près d’un an avant les économies de marchés développés, les taux directeurs ayant atteint un sommet de 11,25 %. L’inflation a réagi de manière favorable, permettant un revirement politique avec la première baisse de taux adoptée lors de la réunion de mars. Avec plusieurs pairs de marchés émergents ayant déjà entamé un cycle d’assouplissement, le Mexique semble en voie de tirer parti de l’incidence positive de baisses de taux à venir.

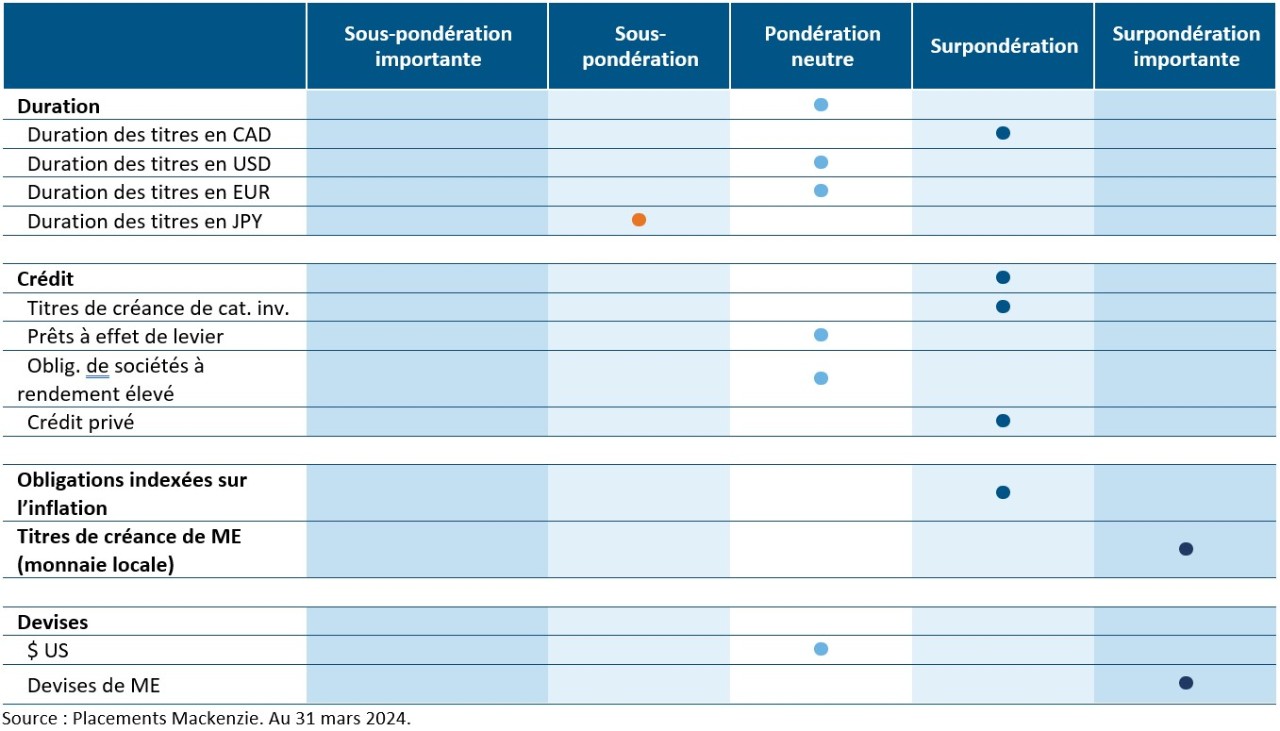

Duration et positionnement sur la courbe

La tolérance grandissante de la Fed et les attentes en matière de baisse du taux directeur ont donné lieu à des prix plus élevés des actifs risqués alors que nous continuons de voir ce scénario remis en question par les rapports sur l’inflation et les données sur l’activité. Nous croyons que la Fed commence à se préparer en vue d’un rythme d’une réunion sur deux à compter de juin, mais nous ne pensons pas qu’elle souhaite se rendre jusqu’à un niveau neutre. Au Japon, nous sommes moins certains de voir une augmentation importante des taux des obligations du gouvernement japonais au cours des mois à venir, bien que nous soyons d’avis que le cycle de hausse, s’il se réalisait, sera assez lent. Nous décelons des occasions de bonification pendant des délestages de taux, particulièrement au Canada où l’activité et la demande globale ralentissent, où la sensibilité aux taux d’intérêt est élevée. Avec plusieurs pairs de marchés émergents ayant déjà entamé un cycle d’assouplissement, le Mexique semble en voie de tirer parti de l’incidence positive de baisses de taux à venir. Avec les perspectives d’une Fed plus accommodante au cours des mois à venir, les marchés émergents ayant des expositions clés à l'économie américaine devraient bien se comporter.

Obligations de sociétés de qualité investissement

En mars, l’indice des titres de créance de qualité investissement en dollars canadiens a affiché un rendement total de 0,6 %, et le marché américain des titres de qualité investissement a généré un rendement total impressionnant de 1,2 %, alimenté par des écarts plus serrés et des taux moins élevés. Les écarts de titres de qualité investissement ont continué de se resserrer aux É.-U. et sont maintenant sous la barre des 100 pdb, soit l’écart le plus serré depuis le cycle de taux des taux entamé en mars 2022, soutenus par des données économiques et des bénéfices plus robustes. Nous préférons investir dans des obligations de sociétés de grande qualité se situant dans l’extrémité à court terme de la courbe canadienne par rapport aux titres américains à titre d’occasion de revenu et de gain en capital.

Obligations à rendement élevé

Les obligations à rendement élevé ont généré des rendements solides en mars alors que les taux obligataires et que les écarts ont reculé de de 14 pdb et de 12 pdb à 7,83 % et 343 pdb dans le contexte d’une période des bénéfices favorable et de remarques de la part du président de la Fed, M. Powell, ayant laissé peu de doutes quant à son intention de commencer à abaisser les taux dans un avenir pas trop éloigné. Pendant ce temps, les obligations notées CCC ont accusé un rendement inférieur notable en raison de quelques situations de crédit idiosyncrasiques. Nous continuons de favoriser le spectre de plus grande qualité de l’espace des titres à rendement élevé et nous décelons également des occasions attrayantes dans d’autres segments du marché (BCRL/titres hybrides) qui pourraient, selon nous, présenter des caractéristiques risque-rendement et une diversification intéressantes pour nos mandats.

Prêts à effet de levier

Une demande plus importante par les investisseurs et des données plus robustes sur l’activité économique ont propulsé les prix des prêts, se traduisant par un autre gain solide pour cette catégorie d’actif alors que l’appétit pour le risque des investisseurs revient et que la volatilité s’atténue. Les prêts à effet de levier américains ont généré un rendement de 0,85 % en mars et de 2,46 % depuis le début de l’année, dans ce qui demeure un contexte de taux élevés. Des taux de base élevés ont permis de maintenir les rendements trimestriels des prêts au-delà de 2 % pendant six trimestres d’affilée. Nous exprimons notre opinion neutre à l’égard des prêts alors que nous décelons une bonne occasion d’obtenir des coupons plus élevés, et nous favorisons des prêts de qualité supérieure en regard de l’étape où nous nous trouvons dans le cycle économique.

Observations sur les obligations

Obligations de première qualité — Obligations mexicaines en monnaie locale

L’équipe a investi dans des obligations en monnaie locale, obtenant une exposition au peso mexicain. Avec un gain d’un peu moins de 3 pour cent par rapport au dollar canadien en mars, le peso a maintenu sa remarquable reprise. La devise s'est avérée une favorite sur le marché, stimulée par ses rendements de portage attrayants dans la foulée d’un resserrement vigoureux de la part de la banque centrale du pays, Banxico, alors que les taux d’intérêt sont restés élevés même à la suite de la première baisse de 25 pdb plus tôt ce mois-ci. En raison de la crédibilité relative de Banxico par rapport à ses pairs latino-américains, de l’amélioration des perspectives en matière de croissance et de la volatilité réduite entourant les élections conjointes américaines et mexicaines, nous restons optimistes envers le peso.

Obligation à rendement élevé — Source Energy

Source Energy Services est un producteur, fournisseur et distributeur intégré de sable de fracturation, occupant une position de premier plan sur le marché dans le bassin sédimentaire de l’Ouest canadien. Nous sommes des partisans de longue date de la société, ayant acquis une position en 2017. Notre thèse était que le sable de fracturation connaîtrait une croissance structurelle de la demande à titre de manière la moins onéreuse de rehaussement de l’efficience pour les producteurs de pétrole et de gaz, et que la position de chef de file de Source lui permettrait de dominer le marché. La société a connu certains revers lorsque le marché baissier du pétrole et du gaz a été beaucoup plus long que ce à quoi la plupart s’attendaient, donnant lieu à plusieurs changements de sa structure du capital. Toutefois, nous sommes demeurés confiants à l’égard de la thèse à long terme et nous avons négocié des modalités très favorables, y compris une importante part des capitaux propres. Aujourd’hui, avec une forte amélioration des prix de l’énergie et un essor de la production, Source Energy a rebondi, depuis seulement 20 cents au dollar jusqu’à près de la parité, et est prêt pour une opération de refinancement. Puisque nous nous attendons à ce que les tendances actuelles se maintiennent, et que la position de chef de file du marché de Source n’a été que renforcée pendant le cycle baissier avec la disparition de plusieurs concurrents, nous maintenons notre position acheteur tant à l’égard des titres de créance que de capitaux propres.

ESG – Embecta

Embecta est un fournisseur mondial de produits d’injection d’insuline générant des revenus de plus d’un milliard de dollars par année. La société s’appuie sur un historique d’injection d’insuline de 100 ans visant à permettre aux personnes souffrant de diabète d’avoir la meilleure vie qui soit au moyen de solutions novatrices. Les ventes de produits sont composées d’environ 75 % d’aiguilles pour stylos d’insuline, constituant des activités stables, 15 % de seringues d’insuline dont les activités sont en déclin, et 10 % de produits accessoires utilisés par des patients atteints de diabète de type 1 et de type 2. Les obligations d’EMBC sont attrayantes avec un rendement supérieur à 9 % par rapport à plus de 8 % pour l’indice des soins de santé à rendement élevé, et 7 % pour la plupart des sociétés de soins de santé de grande qualité.

Nous jugeons qu’EMBC présente des caractéristiques ESG de première qualité principalement en raison du bien social fourni par ses produits. Elle a récemment publié un rapport sur sa Stratégie ESG de 2024 et a précisé qu’elle est la plus importante productrice d’appareils d’injection contre le diabète avec plus de 8 milliards d’unités produites annuellement au sein de trois installations de catégorie mondiale, se traduisant par 30 millions de personnes vivant avec le diabète touchées par année, et plus de 100 pays desservis par plus de 2 000 employés.

Les placements dans les fonds communs peuvent donner lieu à des commissions de vente et de suivi, ainsi qu’à des frais de gestion et autres. Veuillez lire le prospectus avant d’investir. Les taux de rendement indiqués correspondent au rendement annuel composé historique total au 31 mars 2024 et tiennent compte des variations de la valeur unitaire et du réinvestissement de toutes les distributions, exclusion faite des frais d’acquisition, frais de rachat, frais de distribution, autres frais accessoires ou impôts sur le revenu payables par tout investisseur et qui auraient réduit le rendement. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le rendement de l’indice ne tient pas compte de l’incidence des frais, commissions et charges payables par les investisseurs et investisseuses dans des produits de placement qui cherchent à reproduire un indice.

Le rendement de l’indice ne tient pas compte de l’incidence des frais, Commissions et charges payables par les investisseurs dans des produits de placement qui cherchent à reproduire un indice.

Le présent document pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues et les catastrophes. Veuillez examiner attentivement ces facteurs, ainsi que les autres facteurs, et ne vous fiez pas indûment à l’information prospective. Tout renseignement prospectif contenu dans les présentes n’est valable qu’au 31 mars 2024. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.

Le contenu de ce commentaire (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement, ni comme une offre de vente ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.

Tous les renseignements sont des renseignements historiques et ne préjugent pas les résultats futurs. Les rendements actuels pourraient être inférieurs ou supérieurs aux rendements antérieurs indiqués, lesquels ne sauraient garantir les résultats futurs. Le prix des actions, la valeur en capital et les rendements fluctueront et vous pourriez réaliser des gains ou des pertes à la vente de vos actions. Les données sur le rendement tiennent compte du réinvestissement des distributions, mais non des impôts. Les données sur le rendement ne reflètent pas les limites relatives aux frais ni les subventions présentement pratiquées. Des frais d’opération à court terme pourraient s’appliquer.

Ce matériel est destiné aux fins d’éducation et d’information. Il ne constitue pas une recommandation visant un produit de placement, une stratégie ou une décision quelconque et ne vise pas à laisser entendre qu’une quelconque démarche doit être entreprise ou évitée. Il n’a pas pour vocation de tenir compte des besoins, des circonstances et des objectifs d’un investisseur donné. Placements Mackenzie, qui perçoit des frais lorsqu’un client ou une cliente sélectionne ses produits et services, ne fournit pas des conseils impartiaux à titre fiduciaire en présentant ce matériel de vente et de commercialisation. Ces renseignements ne constituent pas un conseil d’ordre fiscal ou juridique. Les investisseurs et investisseuses devraient consulter un(e) conseiller(ère) professionnel(le) avant de prendre des décisions financières ou en matière de placement ainsi que pour obtenir de plus amples renseignements sur les règles fiscales ou toute autre règle prévue par la loi, ces règles étant complexes et assujetties à des modifications.

Le taux de rendement est utilisé uniquement pour illustrer les effets du taux de croissance composé et n’est pas une indication des valeurs futures du fonds commun ou des rendements du capital investi dans le fonds commun.